بانک آینده یا خزانه شخصی؟

گزارش اخیر بانک مرکزی در افشای تسهیلات کلان و مرتبط بانکهای کشور نشان میدهد بانک آینده، طی سالهای اخیر در نقش خزانهای بیانتها اقدام به تامین مالی هنگفت برای سهامدار عمده خود کرده و هزینه آن را در قالب تورم به جامعه منتقل کرده است.

بانک آینده یا خزانه شخصی؟

به گزارش شجرنیوز، دولت سیزدهم از ابتدای آغاز به کار، شفافیت را به عنوان راهکاری ریشهای برای مقابله با فساد در پیش گرفت. راهبرد شفافیت دولت سیزدهم به طور خاص در نظام بانکی از طریق افشای منظم تسهیلات کلان و مرتبط بانکها در نخستین سال فعالیت دولت اجرایی شد. در سال جاری نیز موضوع افشای تسهیلات کلان و مرتبط بانکها به قانون بودجه راه پیدا کرده تا پشتوانه قانونی هم داشته باشد.

طبق تبصره ۱۶ قانون بودجه ۱۴۰۱ کل کشور مبنی بر انتشار مانده تسهیلات و تعهدات کلان و اشخاص مرتبط شبکه بانکی توسط بانک مرکزی جمهوری اسلامی ایران و با توجه به مصوبه شورای پول و اعتبار که تسهیلات و تعهدات بیشتر از یک هزار میلیارد ریال تسهیلات و تعهدات کلان و اشخاص مرتبط محسوب میشود هفته گذشته بانک مرکزی فهرستی از تسهیلات کلان و مرتبط برخی بانکها را منتشر کرد.

افشای اطلاعات تسهیلات بانکی در واقع پاسخگو کردن بانک در قبال خلق نقدینگی است که انجام میدهند. اعطای تسهیلات بانکها عامل مهمی در رشد نقدینگی به شمار میرود. بدیهی است هرگونه انحراف یا سوءاستفاده از قدرت خلق نقدینگی توسط مدیران بانکی باعث رشد افسارگسیخته نقدینگی و در نتیجه رشد شدید تورم همچون سالهای گذشته شده که عواقب آن به طور خاص دامنگیر اقشار کم درآمد میشود. بر همین اساس بانک مرکزی دولت سیزدهم با حساسیت ویژهای عملکرد شبکه بانکی را رصد میکند. بانک مرکزی در این مسیر با ملزم کردن بانکها به افشای تسهیلات کلان و مرتبط، از ظرفیت نظارت مردم و صاحبنظران نیز بهره گرفته است.

بانک آینده خزانه شخصی

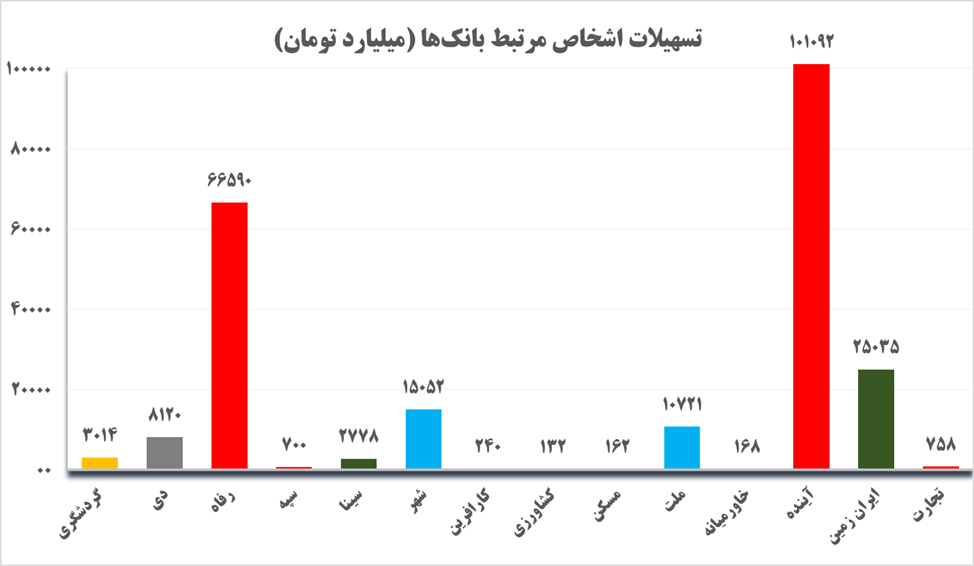

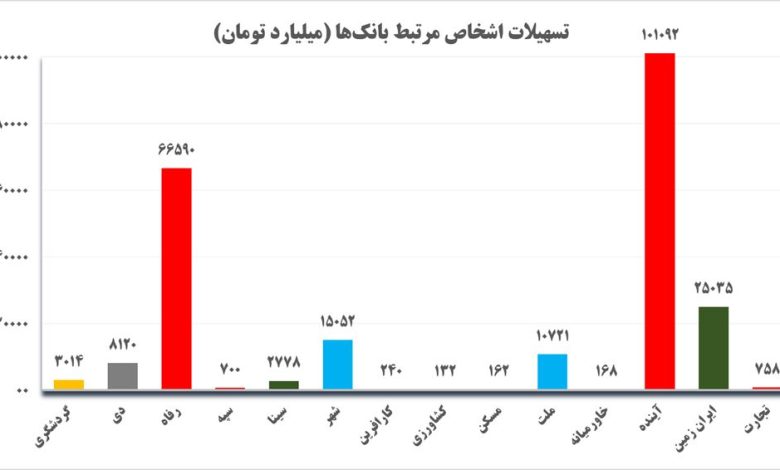

آمارهای بانک مرکزی از جزئیات تسهیلات کلان و مرتبط بانکهای کشور نشان میدهد بانک آینده با اختلاف، بدترین بانک کشور در شاخص «ارائه تسهیلات به اشخاص مرتبط بانک» است. بر اساس دادههایی که بانک مرکزی از بانک آینده منتشر کرده، این بانک در طول سالیان اخیر بیش از ۱۰۰ هزار میلیارد تومان تسهیلات به اشخاص مرتبط اعطا کرده که اکثر قریب به اتفاق آن متعلق به سهامدار عمده آن بوده است. به بیان دیگر سهامدار عمده بانک آینده با بهره از قدرت خلق نقدینگی بانک، اقدام به تامین نقدینگی مورد نظر خود کرده و از بانک به عنوان خزانه شخصی خود استفاده کرده است.

پس از بانک آینده، بانک رفاه بیشترین حجم تسهیلات به اشخاص مرتبط را به خود اختصاص داده است. طبق گزارش بانک مرکزی، بانک رفاه بیش از ۶۵ هزار میلیارد تومان تسهیلات به سازمان تامین اجتماعی اعطا کرده است. البته تفاوت بانک رفاه با بانک آینده، در این است که بانک رفاه تسهیلاتی که به سازمان تامین اجتماعی داده عموما بابت جبران کسریهای این سازمان جهت پرداخت حقوق به بازنشستگان بوده است. این در حالی است که بانک آینده، تسهیلات را به سهامدار عمده خود داده که صرف سرمایهگذاریهای شخصی وی شده است.

این رقم تمام رقم تسهیلاتی است که در گزارش بانک مرکزی از آن به عنوان تسهیلات به اشخاص مرتبط بانک از آن یاد شده است. نمودار زیر رقم اصل تسهیلات اعطا شده به اشخاص مرتبط بانکها را نشان میدهد.

خودنمایی بانک آینده در بخش تسهیلات غیرجاری

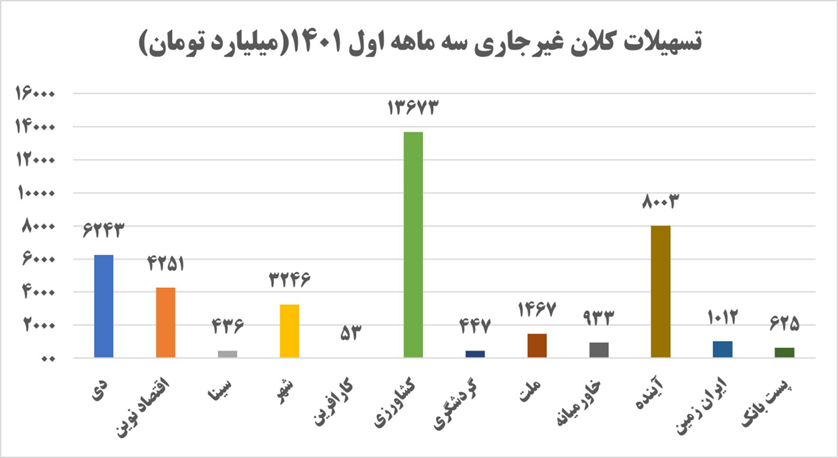

بانک مرکزی در بخش دیگری از گزارش اخیر خود، جزئیات تسهیلات غیرجاری بانکها را افشا کرده است. مانده تسهیلات غیرجاری، وضعیت ریسک ترازنامه بانکها و مدیریت ریسک آنها در اعطای تسهیلات را نشان میدهد. بالا بودن مانده تسهیلات غیرجاری نشانهای از رفتار پرریسک بانک است که تبعات آن میتواند سوخت شدن تسهیلات و در نتیجه تحمیل تورم به آحاد جامعه در پی افزایش نقدینگی باشد.

طبق گزارش بانک مرکزی، بیشترین مانده تسهیلات غیرجاری متعلق به بانک کشاورزی است. بررسی دادههای بانک مرکزی نشان میدهد سهم عمده مانده تسهیلات غیرجاری در بانک کشاورزی متعلق به شرکتهای دولتی ذیل وزارت جهار کشاورزی است که طی سالهای اخیر ایجاد شده است. بر همین اساس از مجموع ۱۳ هزار و ۶۷۳ میلیارد تومان مانده تسهیلات غیرجاری بانک کشاورزی، حدود ۹ هزار و ۵۰۰ میلیارد تومان (حدود ۷۰ درصد کل) متعلق به سه نهاد دولتی «بازرگانی دولتی ایران»، «پشتیبانی امور دام» و «سازمان تعاون روستایی» است. این نهادها به طور کلی ماموریتهای حاکمیتی نظیر خرید و واردات کالاهای اساسی و توسعه روستایی را بر عهده دارند.

پس از بانک کشاورزی، بانک آینده با بیش از ۸ هزار میلیارد تومان، بالاترین رقم مانده تسهیلات غیرجاری را به نام خود ثبت کرده است. بررسی جزئی تر دادههای تسهیلات غیرجاری بانک آینده نشان میدهد بخش عمدهای از مانده تسهیلات غیرجاری این بانک مربوط به شرکتهای متعلق به سهامدار عمده بانک آینده است. نمودار زیر مانده تسهیلات غیرجاری هر یک از بانکها را نشان میدهد.

نظارت مردم و کارشناسان عامل اثربخشی شفافیت

نکات یاد شده از گزارش بانک مرکزی البته گوشهای است از تخلفاتی که طی سالیان اخیر در دولت روحانی در نظام بانکی کشور رخ داده است. از قضا همین گستردگی تخلفات رخ داده طی سالهای اخیر در این بخش، بانک مرکزی دولت سیزدهم را بر آن داشته تا از ظرفیت نظارت عمومی برای مقابله ریشهای با تخلف و فساد در این حوزه استفاده کند.

اقدام بانک مرکزی دولت سیزدهم در افشای منظم جزئیات تسهیلات کلان و مرتبط بانکهای کشور نیز در همین راستا قابل ارزیابی است. البته در گزارش اخیر بانک مرکزی، نام چندین بانک دیده نمی شود. طبق اعلام بانک مرکزی در اطلاعیه مربوطه، این بانکها همکاری لازم را در افشای جزئیات تسهیلات کلان و مرتبط با بانک مرکزی نداشته اند. بر همین اساس بانک مرکزی دولت سیزدهم اعلام کرد اسامی بانکهایی که اطلاعات تسهیلات و تعهدات کلان مرتبط را در اختیار بانک مرکزی قرار ندادهاند به صورت موازی به دو نهاد دیوان محاسبات کشور و کمیسیون اصل ۹۰ مجلس شورای اسلامی اعلام میشود.